Однією з найважливіших речей, які ви повинні знати, коли ви подаєте заявку на кредитну карту, – це кредитна фірма, яку використовує банк, щоб витягнути ваш кредитний звіт.

Ваш кредитний звіт – це детальний файл вашої кредитної історії, який може визначити, чи ви були затверджені на новий кредит, наприклад, кредитна картка.

У США є три великі кредитні офіси – також відомі як організації кредитних довідок – що банки та компанії з кредитних карт можуть платити за доступ до вашого кредитного звіту: Equifax, Experian та TransUnion.

Пов’язано: Як перевірити свій кредитний результат безкоштовно

Агентство з кредитної інформації (CRA), який використовується емітентом картки для того, щоб побачити ваш кредитний звіт, може визначити, чи ваша заявка затверджена чи відмовлена, особливо якщо ви подаєте заявку на різні картки за короткий проміжок часу. Якщо кілька видавців карт витягують з того ж агентства з кредитного рейтингу, це може вплинути на ваші шанси на затвердження.

Однак, якщо видавці картки перейдуть до різних кредитних офісів, щоб придбати ваші звіти, видавець може не побачити, що ви подаєте заявку на новий рахунок в іншому місці. Як результат, ваші шанси на затвердження для декількох карт повинні збільшуватися.

Багато кредитних заявок можуть зменшити ваш рахунок, тому важливо знати, що ви вводите, перш ніж вирішити подати заявку на кілька карт одночасно.

Перед тим, як подати заявку на нову кредитну лінію

Знання, де ваш кредит знаходиться перед тим, як подати заявку на будь -який новий кредит, є критичним. Переконайтеся, що ви перевіряєте свій кредитний бал та звіти, перш ніж заповнити нову програму.

Перевірте свій кредитний звіт

Ваш кредитний звіт – це запис про вашу кредитну діяльність, включаючи історію ваших платежів, непогашені борги та кредитні питання. Розуміння вашого кредитного здоров’я дає краще уявлення про те, як ваша заявка може врахувати потенційних видавців кредитних карток. На щастя, перевірити три кредитні звіти легко.

Щоденний бюлетень

Нагороджує свою поштову скриньку за допомогою щоденного бюлетеня TPG

Беріть участь понад 700 000 читачів для новин, у Deepth Drivers та ексклюзивних пропозицій експертів TPG

Ви можете подати запит на безкоштовний звіт від Equifax, TransUnion та Experian раз на 12 місяців в Інтернеті на InternationCreditreport.com.

Пов’язано: Як виправити помилки у своєму кредитному звіті

Перевірте свій кредитний результат

Хоча ваш кредитний звіт малює детальну фотографію вашої кредитної історії, вона зазвичай не включає ваш поточний кредитний результат, тому ви також захочете перевірити його.

Однак перевірка вашої кредитної оцінки може бути трохи складнішою. Замість трьох рейтингів – по одному для кожного з ваших кредитних звітів – є сотні комерційно доступних кредитних рейтингів, а деякі кредитори навіть використовують власні спеціальні моделі. Це означає, що є тисячі можливих кредитних ставок.

Два найбільш широко використовуваних кредитних результатів у США – FICO та Vantagescore. Vantagescore, створений трьома основними кредитними офісами, набув популярності з моменту виходу в 2006 році.

Однак FICO залишається промисловою моделлю, 90% кредиторів покладаються на кредитні рішення. Багато банків пропонують безкоштовні рейтинги FICO для власників карт як корисна вигода.

Що таке рейтинг FICO?

Рейтинг FICO – це число від 300 до 850 на основі інформації у вашому кредитному звіті.

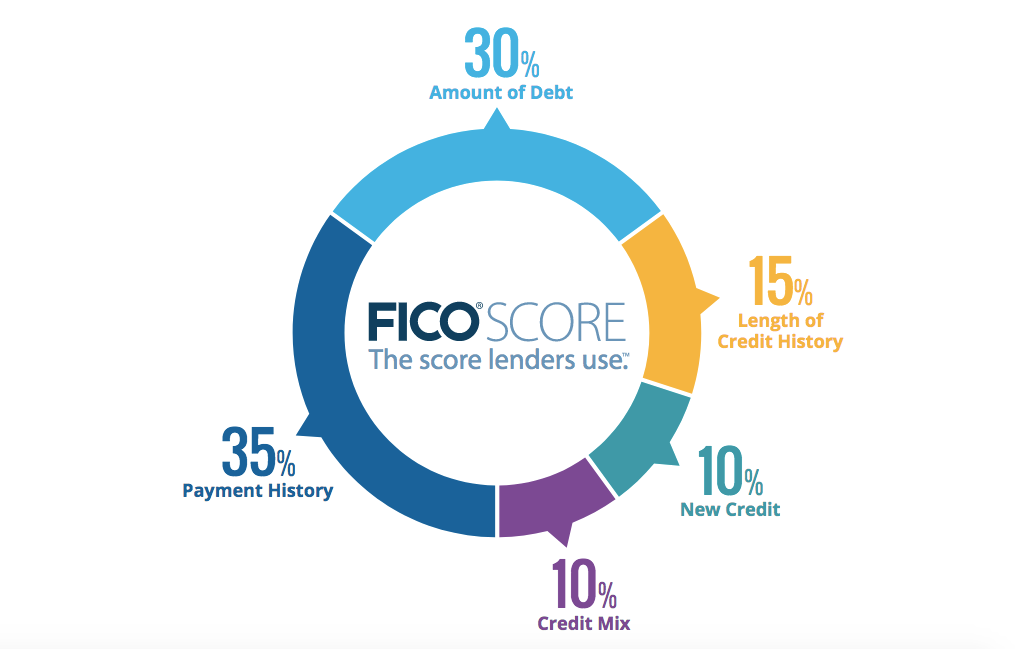

Оцінки FICO розраховуються за допомогою багатьох різних кредитних даних у вашому кредитному звіті. Ці дані групуються в п’ять категорій: історія платежів (35%), суми, що належать (30%), кредитна історія (15%), новий кредит (10%) та кредитна суміш (10%).

Кредитори використовують цю оцінку для оцінки вашого кредитного рейтингу – чим вище ваш рейтинг, тим кращі шанси отримати затверджені для кредитних карток та інших позик.

За словами FICO, “хороший” кредитний результат падає між 670 і 739, тоді як оцінка 740-799 вважається “дуже хорошою”, а 800+ вважається “відмінним”. Однак переслідування ідеального балів 850 не потрібно. У більшості випадків видавці кредитних карток не сильно розрізняють серед балів вище 720, тому сильного балів у цьому діапазоні зазвичай достатньо для забезпечення найкращих пропозицій.

Які кредитні офіси контролюють банки – і чому це має значення?

Коли ви подаєте заявку на кредитну карту, емітент спілкується з кредитною фірмою (або багатьма), щоб придбати копію вашого кредитного звіту. Ваш звіт включає п’ять категорій, згаданих вище.

Пов’язаний: Що таке хороший кредит?

Ви помітите категорію кредитних звітів, які складають 10% від вашого балів, називається “новим кредитом”. Якщо ви відкрили занадто багато кредитних заявок за короткий проміжок часу, це може негативно вплинути на ваш кредитний бал.

Уявіть собі наступний сценарій: Ви заповнили кілька заявок на новий кредит (подумайте про позики чи кредитні картки) за останні 12 місяців. Ці заявки з’являються у ваших кредитних звітах як “суворі питання” і потенційно можуть завдати шкоди вашій кредитній оцінці.

Потім ви вирішили подати заявку на ще одну нову кредитну карту. Окрім вашого рахунку, це може зайняти удар, ви можете спробувати ще один дорожній блок.

Банк обробки вашої заявки може турбуватися про те, чому ви подаєте заявку на стільки нового кредиту за короткий проміжок часу. Як результат, ви, швидше за все, відхилите за кредитною карткою, навіть якщо ваш кредитний бал у хорошій формі.

Знання того, яку надійність емітенти кредитної картки для залучення звітів можуть допомогти вам уникнути цієї проблеми. Завдяки цим знанням рук ви можете припустити свої програми (або накопичити їх, якщо це доречно) таким чином, щоб покращити повернення затвердження для потрібних кредитних карток.

Пов’язано: 5 речей, які слід перевірити, перш ніж подати заявку на наступну кредитну карту

Багато компаній з кредитних карток, як правило, базуються на офісі, коли вони обробляють заявки на кредитні картки. Однак офіс кредитної гімназії, яку вони використовують для придбання звітів, може змінюватися залежно від стану, в якій ви живете, та конкретної кредитної картки, яку ви хочете.

Ось кредитні офіси, які зазвичай використовуються трьома популярними видавцями:

- Citi використовує всі три кредитні офіси, але зазвичай звертає кредитні звіти від Equifax або Experian.

- American Express використовує всі три кредитні офіси, але в основному витягує звіти від Experian, хоча іноді також Equifax або TransUnion.

- Chase використовує всі три кредитні офіси, але сприяє експеріанам, але також може придбати звіти про Equifax або TransUnion.

Однак майте на увазі, що ви ніколи не можете точно знати, який кредитний офіс буде використовувати компанію з кредитних карт.

Поріг

Ваш кредитний звіт є ключовою частиною вашого фінансового профілю, який може мати значний вплив на ваш кредитний рейтинг. Розуміючи використання банків Агентства кредитної звітності для перегляду вашого кредиту, ви можете збільшити прибутки від затвердження у наступній заявці на кредитну карту.

Пов’язано: 4 міфи загального кредитного суду

&w=120&resize=120,86&ssl=1)